广州楼市新政发布至今已接近1个半月的时间,广州房贷最低利率不断探底。记者以客户身份咨询多家银行发现,不少银行的首套房贷利率持续下调,有外资银行首套房贷利率低至3.0%,不过,外资行利率看似有优势,但是对贷款人的收入水平、征信情况等资质要求较高。

文、图/广州日报全媒体记者 赵冬芹 王楚涵

首套房贷利率

根据5月28日广州楼市新政,最大变化是对于贷款购买首套商品住房的居民家庭,商业性个人住房贷款最低首付款比例调整为不低于15%,对于贷款购买第二套商品住房的居民家庭,商业性个人住房贷款最低首付款比例调整为不低于25%。由于首二套均取消利率下限,由各家银行自主定价。

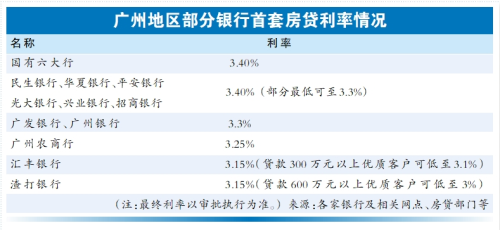

记者调查发现,一个多月来 ,广州不少银行的房贷利率不断下调,其中最低的首套房贷利率最低达到了3.0%。目前国有六大行广州地区的首套房利率稳定在3.4%,部分股份制银行、城商行、农商行等首套房贷利率则可低至3.25%。

关于公积金贷款利率,根据目前广州最新的个人住房公积金贷款利率,5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别为不低于2.775%和3.325%。

不过,外资银行的房贷利率虽然较低,但“门槛”却高出不少。某外资银行一位房贷部门经理表示,利率调整之后,来咨询房贷的客户确实多了不少,但优惠利率要根据金额、征信以及客户的行业来进行综合评估。而另一外资银行的房贷部客户经理明确表示,申请最低优惠利率3.0%,需要客户的单位特别优质、个人征信分数高,且贷款金额在600万元以上。

记者以购房者身份咨询某外资银行房贷部某客服经理,其表示根据客户的工资情况和贷款金额,一般客户的首套房贷利率为3.15%,优质客户可申请到3.0%至3.05%。

二套房贷利率

多家银行称挂售后可按首套

二套房贷利率方面,记者调查发现,广州房贷市场二套房贷利率大部分银行为3.8%,部分外资银行可低至3.35%。根据客户资质情况,二套房贷的利率浮动空间也较大。

不过,记者以购房者身份调查时,多家银行的客户经理表示可以通过挂租、挂售等方式获得首套房贷款资格。某外资银行房贷部客户经理给记者“支招”,只需到中介挂牌出租或出售房产,然后提供房屋租赁登记备案证明或房源信息编码之后,就可以核减名下房产套数,从而可以按照首套住房申请新购房产的贷款。

资深房贷领域专家、房卫士创始人郑大源表示,并非所有购房者都能通过挂售来获得“首房首贷”资格。“如果购房者原来买的是一手房,尚未出房产证,这时候就无法挂售,自然也不能通过该方式获得首套房贷款资格了。”此外,公积金政策不认可挂售之后的首套房资格认定,如果购房者要申请组合贷,仍是按照二套房贷利率执行。

目前公积金5年以上二套房贷利率为3.325%,比部分银行纯商业贷款的首套房贷利率高一些,这意味着,如果银行接受挂售,那么直接以首套房做纯商业贷款,比以二套房做组合贷款更划算。

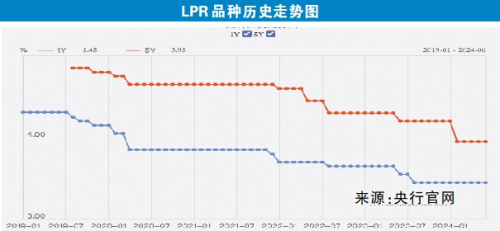

LPR走势

LPR有望在三季度下调

目前,个人房贷利率基本上采用浮动利率的形式,即由LPR加(减)基点构成。一般而言,LPR是浮动变化的。每个月20日,央行会定期公布最新LPR,目前6月20日最新公布的5年期以上LPR为3.95%。那么,未来LPR走势如何呢?东方金诚首席分析师王青分析,着眼于提振宏观经济总需求,三季度LPR报价有可能跟进MLF利率下调,也不排除因监管层叫停“手工补息”等带动银行存款成本下降,驱动LPR报价单独下调的可能。光大银行宏观研究员周茂华认为,预计今年LPR利率即便调整,幅度料低于去年。

民生银行首席经济学家温彬则表示,为降低融资成本、维持银行净息差稳定,存款利率下调最快可能在年中至三季度落地,进而为后续LPR报价打开一定下行空间。此外,结合内外因素,政策性降息的实施条件也正逐步积累,窗口有望在三季度开启。

首页

首页

放大

放大 上一版

上一版