广州日报讯 (全媒体记者 王楚涵 刘丽琴)6月3日,记者从国家金融监督管理总局广东监管局获悉,全辖(不含深圳,下同)20个地市房地产融资协调机制有序运转,“白名单”项目推送、授信、放款实现地市全覆盖。第三批“白名单”项目的筛选和推送工作也已有序启动。

重点支持在建已售未交付的住宅项目

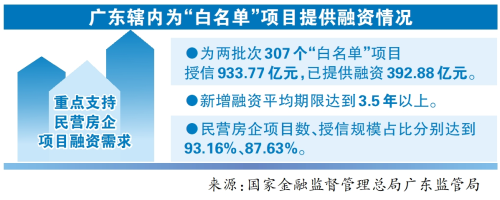

截至目前,广东辖内银行机构共为两批次307个“白名单”项目授信933.77亿元,已提供融资392.88亿元,授信规模和实际落地金额均居全国前列;新增融资平均期限达到3.5年以上;重点支持民营房企项目融资需求,民营房企项目数、授信规模占比分别达到93.16%、87.63%。

国家金融监督管理总局广东监管局介绍,在城市房地产融资协调机制的推动下,金融机构通过新增贷款、展期、调整还款计划等措施,有力支持了房地产项目的建成交付,保障了购房人的合法权益,增强了房地产市场信心。下一步,将重点支持在建已售未交付的住宅项目,扎实推进保交房,切实保障购房人合法权益,促进房地产业的高质量发展。

易居研究院研究总监严跃进分析,项目“白名单”的持续推进落地,将有助于更加精准支持房地产开发项目的合理融资需求,促进金融与房地产的良性循环,真正有助于促进融资工作精准有效。

房地产融资协调机制取得明显成效

“目前,房地产融资协调机制取得明显成效。”中指研究院企业研究总监刘水提到,截至5月16日,全国297个地级及以上城市已经建立了房地产融资协调机制,商业银行审批通过了“白名单”项目贷款金额9350亿元。

房企融资正在改善。中指研究院数据显示,截至5月30日,5月房企信用债共发行18笔,发行金额93.6亿元,其中,民企和混合所有制企业发行方为绿城、滨江、新城和新希望,发行金额38.6亿元,较上月增加11.6亿元。2024年1-5月,信用债发行金额1604.4亿元;海外债发行金额24.7亿元;ABS发行金额664.1亿元。

刘水表示,在房地产融资协调机制落实过程中,地方政府、房地产企业、金融机构要在风险控制与支持房企融资之间寻求平衡,各尽其责。首先,地方政府要完善融资协调机制。健全房地产项目“白名单”制度,使更多项目进入白名单。建立白名单推送机制常态化运行,推动后续批次“白名单”项目融资落地,持续对房地产项目融资给予支持。其次,金融机构要加快放款速度,使审批的贷款资金尽快落实到项目。最后,房地产企业要积极申报项目入围名单,对所获得的资金要专款专用,用于审批项目建设,不能挪用资金。

首页

首页

放大

放大 上一版

上一版