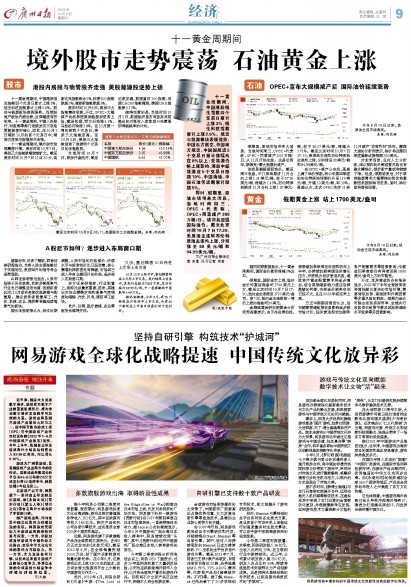

十一黄金周期间,中国港股恒生指数四个交易日累计上涨3%,恒生科技指数累计上涨2.6%。航空与能源板块表现强势,中国东方航空、中国南方航空、中国国航近5个交易日累计涨幅均在8%以上;受能源价格上涨影响,港股中煤能源近5个交易日涨超10%,中国海油、中国石油等近期累计涨超5%。

同时,假期里,原油市场传来大消息。当地时间周三,OPEC+代表称,OPEC+同意减产200万桶/日。该消息提振国际油价。截至北京时间10月7日17:30,美原油主连和布伦特原油主连均上涨,分别涨至88美元/桶和94.99美元/桶。

文/广州日报全媒体记者 张露 见习记者 周蜜

股市

港股内房股与物管股齐走强 美股能源股逆势上扬

十一黄金周期间,中国港股恒生指数四个交易日累计上涨3%,恒生科技指数累计上涨2.6%。航空与能源板块表现强势。而港股地产板块先涨后跌,反弹幅度有所收窄。十一黄金周前,中国人民银行、财政部等部门连续发布三项政策提振楼市信心,因此,在10月3日港股10月的首个交易日中,港股内房股与物管股齐走强。

十一黄金周期间,境外股市呈现震荡行情。美东时间10月7日,美股三大指数跌幅继续扩大。截至美东时间10月7日11点30分,纳斯达克指数跌近3%,标普500指数跌超2%,道琼斯指数跌超1%。

美东时间10月6日,美股三大指数集体收跌,不过,OPEC+大幅减产的消息使美股能源股逆势上扬,截至收盘,西方石油涨4.1%,马拉松石油涨3.9%。在10月第一周的前两个交易日,美股三大指数走高。至10月5日,美股三大指数结束了连续两个交易日的走高趋势。

当地时间10月7日,欧股开盘低开,截至记者发稿,英国富时100指数、法国CAC40指数微涨,德国DAX指数跌0.13%。

值得注意的是,当地时间10月3日,英国政府宣布将放弃此前提出的对高收入者取消45%最高所得税税率的计划。

A股后市如何?逐步进入布局窗口期

展望后市,记者了解到,西南证券研报指出,当前A股主要指数处于估值低位,筑底回升的信号将会逐渐显现。

山西证券研报也指出,A股市场居于历史底部,此前多数高景气行业也已调整至低估值、低拥挤度区间,10月或许是较优观察期与配置期。建议投资者配置军工、光伏、机械、农业、煤炭等有望延续高景气的板块。

国元证券研报认为,经过近期调整,A股市场的风险溢价、估值水平与投资性价比已经改善,核心赛道的拥挤度也有释缓,市场或已进入孕育企稳回升的阶段,逐步进入布局窗口期。

东方证券研报称,行业配置上,结构比总量更重要,因此,其建议关注业绩确定性和高景气度维度的储能、光伏、风电、国防军工板块。

此外,白酒、医疗器械、农业等板块也值得关注。

又讯:富创精密10日将在上交所上市交易

10月10日A股开市,富创精密将在上交所上市交易。发行结果公告显示,其发行总数为5226万股,发行价格为69.99元/股,中一签需缴纳中签款项3.49万元。

据记者梳理,今年9月,有50只新股在沪深两市上市交易,而有20只新股在上市首日收盘价低于发行价。

石油

OPEC+宣布大规模减产后 国际油价延续涨势

假期里,原油市场传来大消息。当地时间周三,OPEC+代表称,OPEC+同意减产200万桶/日,从11月开始生效。这是近两年,欧佩克+最大规模的减产。

该消息提振国际油价。截至周三收盘,WTI原油期货11月合约上涨1.24美元/桶,收于87.76美元/桶,涨幅为1.43%;布伦特原油期货12月合约上涨1.57美元/桶,收于93.37美元/桶,涨幅为1.71%。截至北京时间10月7日17:30,美原油主连和布伦特原油主连均上涨,分别涨至88美元/桶和94.99美元/桶。

在OPEC+减产公布后,高盛上调了油价预期,将今年第四季度的布伦特原油预期价升至110美元/桶,升幅10美元/桶,即10%。高盛认为,本次OPEC决定11到12月减产“非常利好”油市。摩根大通的分析师表示,油价将在第四季度重新试探每桶100美元。

对未来而言,业内人士分析称,难以预料的外部因素风险也有望支撑油价,俄罗斯产量或将继续下滑。但是,假期结束后,对于欧洲能源需求大幅萎缩的担忧将重新困扰国际油市走势,届时,油价或将面临回落。

黄金

假期黄金上涨 站上1700美元/盎司

据同花顺数据显示,十一黄金周期间,国际金价累积涨幅3%左右。

假期里,国际金市上涨,纽约金价均重返每盎司1700美元上方,截至北京时间10月7日17:30,纽约金主连涨至1722美元/盎司。到7日,纽约金主连较前一周仍上涨约每盎司50美元。

金雅福黄金研究院黄金分析师郑昌臻表示,由于存在滞后性,美联储加息举措在年底和明年上半年,会持续加剧美国经济增长压力,并表现为经济衰退风险,避险资产黄金配置需求将逐步增加,结合美联储紧缩力度在后续趋缓的判断,当前金价跌势空间已经不大,且在2023年或迎来上涨。

方正中期期货报告认为,后市随着联储政策收紧影响逐步被市场计价,经济衰退担忧加剧和资产配置需求等因素影响,伦敦金四季度或仍有再度回到1800美元/盎司上方的可能性。

不过,世界黄金协会的报告显示,2022年下半年全球投资者将面临颇为复杂的市场环境,需要驾驭加息、高通胀和外部因素等多重风险的挑战。短期内金价可能会受到实际利率、全球央行收紧货币政策节奏及其控制通胀水平效果等多因素影响。