近日,华夏合肥高新REIT网下询价结果出炉,公告显示,参与询价的网下拟认购份额是网下发售份额的156倍,吸金超500亿元,刷新市场已有公募REITs网下询价纪录。

记者关注到,今年以来,多只REITs新产品受到资金追捧。有金融业内人士提醒,初期较高的收益不可持续,长期还是会围绕底层资产的估值波动,需警惕短期炒作风险。对投资者而言,在选择公募REITs产品时,要关注基础资产类别、产品的投资逻辑,并对底层资产基本面要做一定的分析,不能光看区域和资产类别就进行投资。“虽然REITs收益稳定,但它是风险适中的产品,不是低风险产品;不能拿炒股的逻辑炒REITs。”金融业内人士提醒。

文、表/广州日报全媒体记者 王楚涵

多只产品待入局,认购以机构投资者为主

根据华夏合肥高新REIT公告,网下询价阶段基金管理人和财务顾问通过深交所网下发行电子平台共收到91家网下投资者管理的285个配售对象的询价报价信息。全部配售对象拟认购数量约269.07亿份,为初始网下发售份额数量的156.89倍。

资料显示,华夏合肥高新REIT原始权益人合肥高新股份有限公司是集开发建设、运营管理、产业投资等业务于一体的综合性产业园区开发运营商。华夏合肥高新REIT作为其资产上市平台,后续储备可用于扩募资产超100亿元。根据基金招募说明书中披露的可供分配金额测算,华夏合肥高新REIT在2022年预测净现金流分派率为4.05%(年化),2023年预测净现金流分派率为4.06%。

除华夏合肥高新REIT外,还有多只产品待入局。华泰紫金江苏交控高速公路封闭式基础设施证券投资基金已获反馈,中金安徽交控高速公路封闭式基础设施证券投资基金已受理,国泰君安临港创新智造产业园封闭式基础设施证券投资基金、国泰君安东久新经济产业园封闭式基础设施证券投资基金将分别于9月13日、15日开始询价。

记者关注到,今年以来,多只REITs新产品受到资金追捧。如保障性租赁住房REITs,根据询价认购倍数和募集认购确认比例,红土深圳安居REIT、华夏北京保障房REIT、中金厦门安居REIT整体认购倍数破百。

“公募REITs受到资金追捧主要还是其与股债相关性低,且长期回报较为稳健的关系,符合部分机构及个人资金的投资需求。”排排网财富公募产品运营经理徐圣雄提到,目前网下投资者和公众投资者一般保持着7:3的最终份额比例,认购还是以机构投资者为主。对于个人投资者,特别是高净值客户,公募REITs主要能优化投资组合的配置结构,与股债相关性较低。投资时更该注重长期回报,而不是参与短期炒作。

初期较高的收益不可持续,需明白产品投资逻辑

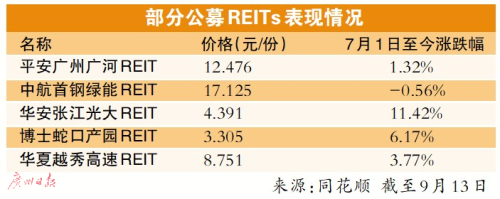

从公募REITs市场表现情况来看,目前全市场有17只公募REITs。德邦证券数据显示,9月第2周,17只产品平均换手率1%,成交金额平均值为2.62亿元,成交量为0.46亿份。相对发行价来看,相关产品平均涨幅33.42%,其中,红土创新盐田港仓储物流REIT、华安张江光大REIT和建信中关村产业园REIT较发行时价格涨幅位列前三。

徐圣雄分析,主要源于其稀缺性的特点,包括上市初期流动份额的稀缺和底层优质资产的稀缺。初期较高的收益不可持续,长期还是会围绕底层资产的估值波动,需警惕短期炒作风险。

富荣基金公募REITs投资总监王甲同提醒,在选择公募REITs产品时,要关注基础资产类别。“现在公募REITs的底层资产有两大类:一类是特许经营权类,另一类是产权类。这两类资产的特性是不同的,具体体现在特许经营权类资产有投资期限,到期后价值归0,此类资产债性更强;而产权类资产到期后价值不会归0,类似永续,此类资产股性更强。”王甲同说。

王甲同表示,投资者需要明白公募REITs产品的投资逻辑。投资特许经营权类项目,要看项目内的收益率,即IRR,不能光看分红率的高低;投资产权类项目,要看资本化率和分红率。此外,还需对底层资产基本面要做一定的分析,要了解现金流的来源、资产特点,不能光看区域和资产类别就进行投资。“普通投资者在投资REITs时,不能光看分红高就投资,因为特许经营权类资产分红中其实包含一定的本金,到期基金份额的价值归0;不要跟风炒作,追涨杀跌,要理性投资。虽然REITs收益稳定,但它是风险适中的产品,不是低风险产品;不能拿炒股的逻辑炒REITs,因为REITs看重的是现金流的稳定性,而不是像股票一样追求高增长预期。”王甲同提醒。